(BFI) – Si vous planifiez un projet avec des investissements en CFA ou en Euro, la volatilité monétaire actuelle caractérisée par la chute de la valeur de l’Euro va vous donner des sueurs froides surtout si vous êtes obligés d’acheter des machines ou de faire venir des sous-traitants en dehors de la zone Euro/CFA. Ce n’est pourtant pas la première fois que l’Euro chute face au Dollar, mais cette fois ci, l’inquiétude dans les milieux d’affaire occidentaux, pousse à se poser des questions d’autant plus que les risques sur nos projets augmentent avec la taille de l’investissement espéré. Si en plus, vos potentiels investisseurs ont eux-mêmes peur de la stabilité de l’Euro et sont tentés de faire une pause, vous n’aurez d’autre choix que de chercher à comprendre la réalité de ce risque par vous-même, pour savoir comment contourner ces nouvelles contraintes. Lors de la conférence de presse récente entre les chefs d’états Franco-Camerounais, le Président Camerounais parlait d’anxiété face à ces chocs économiques successifs et pour bien comprendre le volet monétaire relatif à la stabilité de l’Euro en tant que monnaie et donc du CFA, il faut prendre l’histoire monétaire Européenne et remonter 50 ans en arrière.

0. Dans un état, il y a toujours des transferts de richesses entre les zones les plus riches et les zones les plus pauvres. C’est à dire que, les Impôts et taxes levés dans les régions les plus riches, permettent à l’état de continuer à payer la police, la justice, les hôpitaux publiques, etc. dans les régions les plus pauvres. C’est un transfert de richesse qui permet la stabilité d’un État. Ce mécanisme n’est pas permis entre pays de la zone euro, (Ni la zone CFA d’ailleurs), entrainant de facto le fait que les pays en difficulté économiques dans de telles zones monétaires ont d’énormes contraintes pour s’en sortir. L’absence d’un tel mécanisme de solidarité met en danger l’Euro en tant que monnaie.

1. Entre 1970 et 2000, il y’a eu plus de 6 dévaluations entre la Lire Italienne et le Deutschmark Allemand. On est passé pratiquement d’1 DM pour 400 Lires, à 1 DM pour 2000 Lires. Ce pouvoir de dévaluer était l’outil monétaire dont disposait l’Italie pour ne pas perdre des parts de marchés face à une économie plus compétitive. Et de fait, l’évolution de l’indice de production industrielle a été quasiment la même pendant ces 30 années dans les 2 pays, malgré une forte domination de l’économie Allemande en termes de compétitivité. Ce raisonnement peut être repris entre tous les pays de la future zone Euro.

2. En 2000, les états perdent la capacité de jouer sur leur taux de change pour rester compétitifs avec l’introduction de l’Euro. A partir de ce moment, la compétitivité de la production industrielle s’est uniquement basée sur La rentabilité des entreprises. Et ce qui devait arriver arriva… l’Europe du Sud s’est désindustrialisée. Nous parlons ici de l’Italie, du Portugal, de l’Espagne et de la Grèce, la France. Par quel mécanisme ? Les dépenses étatiques proviennent des impôts et les impôts sont levés sur le secteur productif. Si deux états ont respectivement un poids de 60% et 30% dans leurs économies, les impôts seront plus élevés dans l’état avec un poids de 60% sur son économie que dans celui ayant un poids de 30%. Conséquence, il y’aura une délocalisation des usines et industries de l’état ayant les impôts les plus élevés vers l’état ayant les impôts les moins élevés. Et de manière similaire, les nouveaux investisseurs vont préférer les pays leur offrant les charges fiscales les plus faibles. C’est la loi du marché. Ce schéma de désindustrialisation est globalement le même qui a prévalu en Afrique jusqu’à ce jour, sans mesures de protection adéquates il est difficile de lutter contre les économies européennes plus compétitives, du fait de la parité fixe entre le CFA et l’Euro. A titre d’exemple, tant qu’il sera moins cher d’importer du poisson que d’en produire localement, l’industrie y associée ne se développera jamais au Cameroun. Il vaudra mieux pour un investisseur souhaitant approvisionner le Cameroun en poisson, installer son outil productif en Europe que localement.

3. Le schéma ci-dessus représente l’évolution de l’indice des banques européennes sur les 20 dernières années. (Aujourd’hui cet indice tourne autour de 80 comparé à près de 500 en 2006) malgré les différentes injections financières post 2008/2009, les taux d’intérêt nuls ou négatifs d’Europe du nord ont fini par ruiner les banques européennes. (Plus l’indice est faible, moins on gagne de l’argent). De quoi s’agit-il et pourquoi le fait de surveiller cet indice donnera une bonne indication sur la santé de l’Euro en tant que monnaie ?

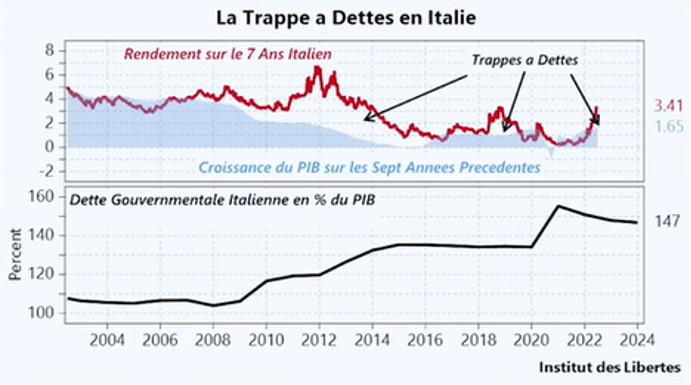

4. En 2007/2008, la crise financière mondiale fait chuter l’indice des banques européennes. Toutefois, la réinjection des liquidités a permis de tenir le coup. Mais en 2012, il s’est passé quelque chose qui a failli changer le panorama de l’Euro. La désindustrialisation de l’Europe du Sud a aggravé les problèmes de compétitivité de ces pays et de fait, l’Italie dont la dette publique était autour de 110% du PIB s’est retrouvé piégée par sa dette. Avec son PIB augmentant d’environ 2% annuellement, les intérêts sur sa dette se sont retrouvés être largement au-dessus de 2%. Si votre dette se capitalise plus vite que votre richesse, vous courrez à la faillite.

5. La BCE (Banque Centrale Européenne) s’est donc mise à racheter des obligations Italiennes dont plus personne ne voulait, afin de faire mécaniquement baisser le taux d’intérêt de ces obligations. Ce taux d’intérêt a été ramené autour de 1-2% pour les pays d’Europe du Sud (Afin que la production de richesse annuelle, reste au-dessus du taux d’intérêt des obligations de ces pays). Et pour les pays d’Europe du Nord en général plus compétitifs, le taux de leurs obligations d’état est passé à 0% voir en négatif pour certains comme l’Allemagne.

6. Faisons une petite pause ici pour bien comprendre l’impact des taux d’intérêts nuls ou négatifs qualifiés à cette époque de « valeurs refuge ». Nous avons vu précédemment que l’incapacité à dévaluer la monnaie d’un pays pour rendre son économie plus compétitive entraînait le fait que l’outil d’arbitrage devienne la rentabilité des entreprises. Si votre rentabilité est plus faible que d’autres acteurs économiques de la même zone, vous disparaissez. Quelle est l’industrie dont le rôle est de calculer la rentabilité d’un investissement et de prêter l’argent en conséquence ? C’est les banques. Les banques commerciales suivent la banque centrale. Si mes charges sont de x% en tant que banque et que je ne peux plus prêter à des taux d’intérêts allant au-delà de ce pourcentage, je me retrouve en difficulté. D’autre part, les taux d’intérêts nul ou négatifs détruisent la capacité du système bancaire à évaluer la rentabilité des projets. Comment ?

7. L’argent que tu as entre les mains aujourd’hui a toujours plus de valeurs que celui que tu espères avoir demain car avec celui d’aujourd’hui tu peux déjà investir dans autre chose. C’est le sens même du calcul de la valeur actuelle nette d’un investissement. Par contre dès que tu as des taux négatifs, tu affirmes que l’argent que tu espères avoir demain est plus certain que celui que tu as aujourd’hui. Ça ne fait aucun sens logique et ça fausse les calculs de rentabilité des investissements. Résultat, les banques n’arrivent plus à travailler et courent à la faillite car le banquier gagne normalement de l’argent en faisant l’arbitrage entre les épargnants et les investisseurs, ici, il ne peut plus le faire.

8. Toutefois, il faut reconnaître que ces taux d’intérêt sur les obligations nuls ou négatifs étaient effectivement une valeur refuge pour les pays d’Europe du Sud, car ça leur évitait de faire faillite en attendant de trouver une solution durable.

9. Pour éviter la faillite des banques européennes, la BCE, après avoir mis les taux des obligations italiennes (et des pays d’Europe du sud) autour de 1-2 et les autres (Europe du nord) autour de 0 ou en négatif, comme nous l’avons vu, a à nouveau fait tourner la planche à billet et prêté aux banques commerciales de l’argent à -1,5%, afin que celles-ci puissent se faire de l’argent en achetant des obligations italiennes et autres à 2% … gagnant ainsi environ 3,5% dans l’opération …

10. C’est-à-dire que la rentabilité des banques commerciales européennes tient désormais au fait qu’elles puissent recevoir des prêts à taux négatifs de le BCE afin de faire des prêts aux états, au lieu d’arbitrer le jeu économique. Conséquence, contracter des prêts devient plus difficile en zone Euro, les dettes d’état augmentent, la France est autour de 115% et l’Italie 150% du PIB, et les banques les plus exposées à des créances douteuses n’ont plus aucun moyen de se couvrir sans refinancement et font donc faillite.

11. Aujourd’hui en 2022, c’est difficile de continuer à forcer le rachat des obligations des pays fragiles en faisant tourner la planche à billet, à cause de l’inflation qui est déjà élevée en Europe autour de 8% sur les prix de détail et beaucoup plus sur les prix de gros (l’inflation sur les prix de gros en Allemagne est à plus de 30%). Faire augmenter la dette des états en continuant à faire tourner la planche à billet aggraverait l’inflation conséquence, les taux d’intérêt sur les obligations d’Europe du Sud recommencent à monter ; et à titre d’exemple en juin 2022, le taux des obligations Italiennes à 10 ans est repassé au-dessus de 4% pour la première fois depuis 2014. La trappe à dette à laquelle l’Europe du sud a échappé en 2012 se remet donc mécaniquement en place, mais cette fois-ci, avec moins d’options pour la régler.

12. On ne sait pas comment tout ceci va finir, mais la BCE a désormais en plus de la fragilité des pays d’Europe du Sud, l’inflation comme problème. En théorie, quand il y a trop de liquidité sur les marchés on fait monter les taux d’intérêt (idéalement au même niveau que le taux d’inflation ou plus), pour raréfier les liquidités et faire diminuer l’inflation à un niveau acceptable. Mais dans ce cas, augmenter les taux d’intérêt signifierait aggraver la trappe à dette des pays d’Europe du Sud. Conséquence, lorsque les taux d’intérêts sont faibles par rapport à l’inflation, la monnaie perd de la valeur, l’Euro risque donc fort de continuer à perdre de la valeur face au dollar dans les prochains mois et le CFA avec… et les banques Européennes risquent la faillite. C’est cela qui rend difficile la prédictibilité du financement de nos projets dans les prochains mois. Il faut donc continuer à surveiller l’indice des banques européennes SX7E… pour voir s’il reste autour de 80 ou s’il commence à chuter. Et s’il commence à chuter alors la détonation n’est peut-être pas loin.

13. En résumé, soit la zone Euro parvient à contenir l’inflation par l’augmentation des taux directeurs de la BCE et nous avons une incertitude liée à la faillite de plusieurs pays d’Europe du Sud (dont la France qui imprime le CFA) du fait de la trappe à dette, soit l’inflation reste élevée et nous avons de facto une poursuite de la dévaluation de l’Euro par rapport aux autres monnaies (Et donc dévaluation du CFA). Dans le deuxième scenario ci-dessus, cette dévaluation n’est pas une bonne nouvelle du fait de la crise énergétique que nous aurons encore pour 7 ou 10 ans et dont l’effet c’est la destruction des tissus productifs des pays ne parvenant pas à sécuriser suffisamment d’Energie. Dans tous les cas, l’anxiété de l’entrepreneur ou le chef de projet en zone CFA augmentera du fait de sa dépendance à l’extérieur. Pourquoi parlons-nous d’une crise énergétique pour les 7 à 10 prochaines années indépendamment des actions de la BCE ?

14. L’exploration dans le secteur des énergies fossiles a fortement diminué ces 10 dernières années du fait de la diminution et du transfert des financements vers le développement d’énergie renouvelables alternatives (solaire, éolienne, …). La chute des montants d’exploration de pétrole et de gaz a entraîné la stagnation des réserves et la limitation de la production disponible. Dans le même temps, la demande commence à être supérieure à l’offre et on se rend compte que les solutions liées aux énergies renouvelables alternatives (solaire, éolienne, …) ne sont pas adaptées à l’industrie. Résultat, nous rentrons dans une période de pénurie qui ne pourra s’achever que par la reprise des financements d’exploration et l’augmentation des réserves. La durée de la période allant de l’exploration à la disponibilité de l’énergie trouvée sur le marché est de 7 à 10 ans.

15. L’herbe n’est pas plus verte ailleurs, et la parité CFA/EURO nous oblige à chercher à savoir ce qui se passe dans la zone EURO. Ceci nous montre surtout que le problème du CFA n’est pas qu’une question de capacité à faire tourner notre planche à billet nous-même ou une simple question de courage politique. Il faut surtout de bons mécanismes pour ne pas ruiner les pays les plus pauvres d’entre nous. L’incertitude sur l’Euro engendre de fait une incertitude sur le CFA et la fragilité des modèles économiques productifs sera intimement dépendante de l’origine de nos sources d’approvisionnement. S’adapter à cette nouvelle donne oblige chaque pays à rendre sa production indépendante des facteurs globaux et les chefs de projets seront de fait, les premiers interpellés.

PS : Ce papier révèle de l’intention de simplifier les questions économiques pour les chefs de projet que nous sommes, afin de bien comprendre ce qui pourrait arriver et pourquoi. Toutefois, ces effets économiques sont imprévisibles du fait de la durée que prend chaque décision pour impacter l’économie réelle. Le communisme a explosé après 70 ans pourtant, on savait dès le départ que son modèle économique n’était pas viable. Nous avons donc encore peut-être 20 bonnes années devant nous avec ces systèmes monétaires ou seulement 1 mois. Quoi qu’il en soit les données les plus fiables pour anticiper la météo de demain seront toujours celles de la météo d’aujourd’hui. A chacun donc d’organiser sa veille et évaluer la sévérité de l’impact sur son organisation ou son projet.

Steve Makang, Membre du PMI Cameroun Chapter