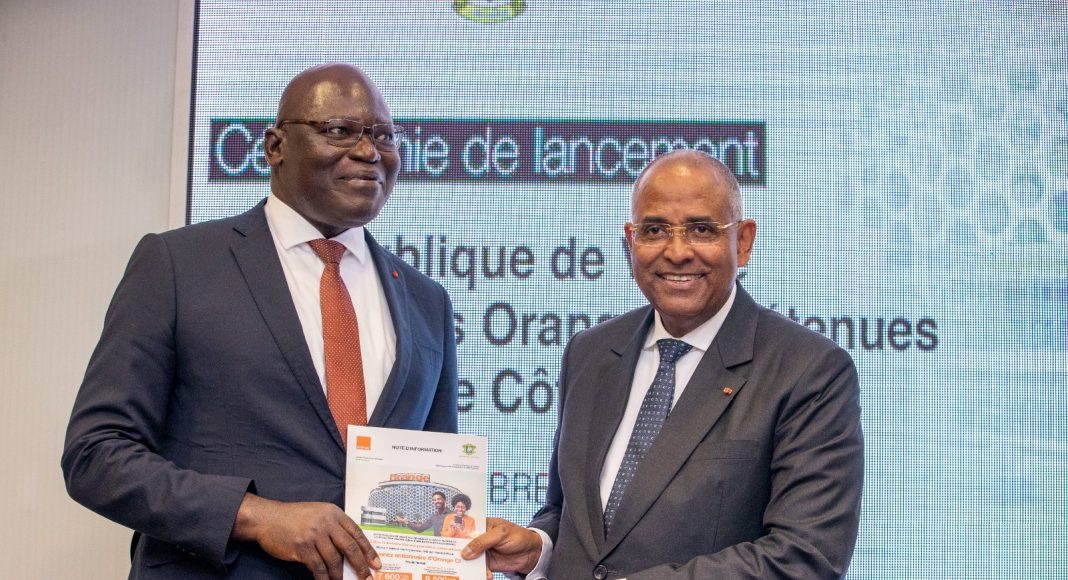

(BFI) – La période de souscription et la note d’information, très attendues, ont été dévoilées lors du lancement officiel de l’offre publique de vente par cession de 14 990 207 actions de l’Etat de Côte d’Ivoire. Le Premier ministre ivoirien, Patrick Achi, a lancé hier 30 novembre 2022 à la Primature l’offre publique de vente par cession d’actions de 9,95% de part de l’Etat de Côte d’Ivoire dans le capital de Orange Côte d’Ivoire, la deuxième plus grande entreprise du pays.

Cette offre publique de vente par cession d’actions « que nous lançons est déjà historique à plus d’un titre, parce que la participation de l’Etat ivoirien dans Orange Côte d’Ivoire est l’un des actifs les plus importants », a fait savoir le Premier ministre ivoirien. L’Etat de Côte d’Ivoire, qui détient une participation de 14,95% du capital de Orange Côte d’Ivoire, a décidé de céder une partie de cette participation équivalant à 9,95% du capital de la société, à travers le premier compartiment de la Bourse régionale des valeurs mobilières (Brvm).

La cession de 9,95% de part détenue par l’Etat ivoirien dans le capital de Orange Côte d’Ivoire, a été autorisée par le gouvernement par décret en date du 3 août 2022 et par l’Autorité des marchés financiers de l’Union monétaire ouest-africaine (AMF-UMOA) le 18 novembre 2022. L’offre publique de vente porte sur un total de 14 990 207 actions réparties selon deux catégories. La première catégorie concerne exclusivement le personnel ivoirien éligible du Groupe Orange CI, ceux-ci bénéficiant d’une offre de 750.000 actions, dont le prix unitaire est 7.600 Fcfa.

La seconde catégorie, regroupant les catégories 2, 3, 4 et 5, comprend les personnes physiques et morales autres que la catégorie 1. Cette deuxième catégorie bénéficie d’une offre de 14 240 207 actions dont le prix unitaire de souscription est fixé à 9.500 F CFA. Cette opération, qui correspond à une levée d’un montant total indicatif de 140 981 966 500 Fcfa sur le marché régional, permettra d’une part à l’Etat de Côte d’Ivoire de maximiser ses recettes et d’autre part, de contribuer au développement du marché boursier régional.

Le directeur général de Orange Côte d’Ivoire, Mamadou Bamba, a indiqué que le Groupe a « 25 ans d’histoire » sur le sol ivoirien, « d’innovation et d’engagement » pour accompagner le développement socio-économique du pays. « Notre histoire qui a commencé en 1996 en Côte d’Ivoire est depuis 2016 devenue régionale et nous l’écrivons avec le Burkina Faso et le Liberia », a dit M. Bamba, ajoutant que « l’ouverture de l’actionnariat au public et l’instruction du Groupe Orange Côte d’Ivoire à la Brvm illustre notre transparence ».

Le Groupe Orange Côte d’Ivoire affichait un chiffre d’affaires total de 965 milliards Fcfa avec une croissance de 10,7% et un résultat net de 155,8 milliards Fcfa, en croissance de 27,5%. Cette rentabilité a donné lieu à des versements de dividendes avec un taux de distribution de 77%.

Le Comité de privatisation, chargé de la mise en œuvre de l’offre publique de vente, est assisté dans sa mission par la Société de gestion et d’intermédiation (SGI) EDC Investment Corporation comme chef de file du syndicat de placement et par la SGI BNI Finances, comme co-chef de file.